1313 浏览关键词: 资本市场开放;民营企业融资约束;经典双重差分模型;外部治理

摘要: 2016年12月5日,“深港通”的启动建立了深圳与香港两市间资本的联通机制。相较于国有企业,我国民营企业由于其自身特征往往外部融资渠道有限,企业与外部信息不对称程度较高、委托代理成本较高,所面临的融资约束困境较为严峻。现有大量文献已经证明资本市场开放能够通过增加市场资金供给、加强公司治理的外部监督、改善信息环境、促进金融市场发展等路径缓解企业面临的外部融资约束问题。但实际上,从“深港通”实施至今,仍处于初期运行阶段,数据新颖,资料相对匮乏。基于上述背景,本文以“深港通”启动作为资本市场开放的代理变量,选取我国深圳证券交易所2015~2018年间民营上市公司数据,通过刻画KZ指数来衡量民营企业外部融资约束程度,运用经典双重差分模型,实证检验深港通机制对我国民营企业融资约束的影响;并进一步考察在不同公司规模、不同审计质量条件下,民营企业间融资约束缓解程度是否存在显著差异。最后本文进行了稳健性检验,从PSM匹配对照组样本、变换模型、以SA指数度量企业融资约束三个角度验证结论的可靠性。

1. 引言

我国资本市场的开放打破了A股市场与世界市场的屏障,促使了国内资本市场与国际资本市场接轨。这将会对国内上市企业、市场投资者结构、生产要素配置效率与资本成本等多方面产生深远的影响。从1992年设立B股市场开启我国资本市场开放的初始实验,先后经历了发行外资股阶段、单向开放阶段以及双向开放阶段。

2016年12月5日,“深港通”的启动建立了深圳与香港两市间资本的互联互通。“深港通”标的股票由深交所的“港通股”和联交所的“深通股”组成。自开通以来,“深港通”运作平稳顺畅,成交额稳步增长,跨境资金呈净流入趋势。但“深港通”启动至今不过第4年,仍处于初期运行阶段,各方面数据新颖、资料相对匮乏。我国市场进入转向谋求高水平开放发展阶段,仍然面临诸多挑战。例如:我国公司治理机制不够完善,公司内外部信息不对称程度较高,信息披露存在一定程度的造假行为。由于我国资本市场发展长期以来对国有企业的偏好,中小民营企业往往难以向外筹得资金,大大限制了企业的发展。

我国民营企业发展中普遍遭受融资约束困境。Fazzari等(1988) [1] 年提出,融资约束是指在不完美资本市场中,由于企业管理层与外部投资者掌握的信息不对等,外部投资者难以对企业的价值做出全面、精准的评估,导致企业向外筹资时所需支付的对价要高于使用内部留存收益的成本,因此企业往往只能选择放弃最优盈利项目的投资。据《2016年中国企业经营者问卷》可知,只有不到8%的企业家认为自身企业资金充裕,大部分企业家认为资金短缺是制约企业发展的最重要因素。从股权性质、规模大小、地区三个角度对比,民营企业、中小规模企业、中西部企业相较于国有企业、大公司、东部沿海企业存在更加明显的融资困难、融资昂贵现象。与调查结果相同,蔡苓(2016) [2] 提出国有企业信贷等级高,金融机构愿意以较低的利率出借资金。而民营企业信用风险大,违约风险大,信息披露质量难以保证,金融机构基于风险把控和交易成本考虑,为中小民营企业提高信贷的积极性并不高。同时,陈学胜(2012) [3] 也认为中国的资本市场在发展过程中具有明显的选择性压制和制度偏向特征,信贷资源发放集中于国有企业,即使民营企业的项目投资回报率高,富有获利前景,也无法获得资金支持。

考虑到我国国有企业与国有银行天然的政治联系,国有企业背靠政府信用,违约风险低,能够以较低利率借入资金,所面临的外部融资约束程度较低;而民营企业由于制度、自身特征外部融资渠道有限,同时民营企业公司治理水平较低,内外信息不对称程度较大,所面临的外部融资约束程度较高。因此,以民营企业作为研究对象探究资本市场开放对其融资约束的影响将更具针对性与现实意义。基于上述背景,本文主要以在深交所上市的民营A股公司为样本来实证检验资本市场开放对于民营企业融资约束的影响,探讨“深港通”政策所带来的经济后果。

2. 理论分析

2.1. 文献回顾

2.1.1. 资本市场开放的经济后果研究

从宏观层面来看,现有研究结论并不一致。多数研究认为资本市场开放能够对宏观经济产生正效益,例如促进经济的增长 [4]、降低市场风险 [5]、提高生产要素的配置效率 [6] 和促进企业投资和消费 [7]。但同时也会带来更多的国际资本投机活动,加剧经济的波动、破坏宏观经济的稳定性,上世纪90年代亚洲一系列金融危机爆发正是由于资本市场开放带来的影响所导致 [8]。

微观层面研究主要从公司治理角度出发,不同于其对宏观经济的影响,现有研究结果大多一致。资本市场开放后,上市公司会受到来自境外投资者的关注,同时也会受各国法律的监督,这将促使上市公司加强公司治理机制,提高信息披露质量,抑制经理的机会主义等违规行为。国外文献表明,Bae (2006) [9] 认为股票市场的开放改善了信息环境透明度,从而提高企业盈余管理、操纵市场的投机成本。Ghosh等(2008) [10] 发现外国投资者比国内投资者更多地关心公司治理,投资行为更为理性、专业。而我国学者对资本市场开放的研究大多以QFII、QDII、沪股通作为资本市场的代理变量,研究资本市场开放对资本联动、股价呈现的市场反应、资本供求等问题的作用机制。基于股价信息质量视角,连立帅(2019) [11] 以沪深港通为背景,提出资本市场开放会提高企业投资与非财务信息定价的敏感性;钟覃林和陆正飞(2018) [12] 提出沪港通机制能够显著提高股价的同步性,股价能反映更全面、更及时的公司特有信息。基于市场稳定性视角,刘海飞等(2018) [13] 认为上海、香港两市间资本市场的联动性增强,资金流动性增强,有利于A股市场的稳定。基于A-H股价差视视角,钟凯等(2018) [14] 提出A-H股价异质性波动的降低得利于资本市场开放后,联交所更为严格的制度要求、香港投资者的理性专业的投资行为,使得A股上市公司治理的外部监督加强,进一步提高了其信息披露质量。基于公司违规视角,邹洋等(2019) [15] 提出“沪港通”通过改善公司的信息环境、优化公司的治理结构,从而抑制了公司违规行为。

2.1.2. 融资约束的研究

现有研究认为,由于企业内外信息不对称、代理成本、交易成本的存在,现实中的资本市场并不完美,企业寻求外源融资的成本将高于内源融资成本,两者的差异越大,企业的投资决策将更倾向于内源投资,进而导致企业的投资行为无法达到最优投资水平。

从宏观角度来看,金融市场化、货币政策、政府治理等因素均能在一定程度上影响企业所面临的融资约束程度。基于利率市场化改革视角。代凯等(2019) [16] 提出利率市场化改革在优化资源配置、解决企业“融资约束”上发挥了一定的效应;然而不同的是,胡丽红(2015) [17] 发现利率市场化改革进行到一定程度,会促使市场风险和流动性风险随之增大,反而不利于企业向外筹资成本的降低。基于非常规货币性政策视角。Nathan Foley-Fisher等(2016) [18] 基于美联储的期限延长计划(MEP),实证检验了针对传统上依赖较长期限债务的公司而言,非常规的货币政策可能通过引发填补缺口的行为并影响债券市场风险定价,从而有助于缓解了某些类型公司的融资约束。基于政府和社会资本合作视角。吴卫星(2019) [19] 实证检验了政府与社会资本合作显著降低了企业对现金流的预防性储蓄动机,从而缓解了融资约束。

从微观角度分析,银行往来关系、公司治理等因素能够显著影响企业面临的融资约束程度,其中公司治理机制主要针对信息不对称、代理冲突两个角度出发探讨。从银行往来关系分析。黄炳艺等(2019) [20]、Shi 和 Zhang (2005) [21] 认为银行往来关系越密切,民营上市公司面临的融资约束程度越小。但也有不少研究提出不同的经验证据。Fohlin (1998) [22] 提出银行往来关系能够降低企业融资约束程度在德国并不适用。从公司治理角度分析。从缓解融资约束的角度出发,公司治理机制主要为缓解企业内外信息不对称、委托代理冲突问题。基于机构投资者持股角度:胡刘芬等(2018) [23] 提出风险投资机构是企业与市场投资者的媒介,他们能够使得市场投资者更全面、精准认识企业。基于内部控制角度:顾奋玲等(2018) [24] 认为企业内部控制缺陷程度越高,会计信息质量程度越低,企业面临融资约束程度将越高;同时,审计师出具非标准审计意见将会显著影响企业向外筹资的成本。

2.1.3. 资本市场开放与融资约束的研究

现有研究主要可从以下四个角度分析资本市场开放对企业融资约束的影响。(一) 基于资本市场互联互通的视角。肖涵等(2019) [25] 以“沪港通”为背景,实证检验了FPI (外商证券投资)流入将能在长期内缓解小公司的融资难问题。与此相似,蒋琰等(2009) [26] 提出沪港通政策实施后,FPI流入可以促进上市公司进行股权融资。(二) 基于证券市场信息不对称理论的视角。郭阳生(2018) [27] 基于分析师关注度的视角,检验了沪港通机制提升了公司信息环境。师倩等(2018) [28] 发现沪港通机制可作为公司外部治理机制的有效补充,能够有效降低企业内外信息不对称,缓解代理冲突问题,进而缓解公司融资约束。(三)基于跨境上市的视角。多数文献以境外上市作为资本市场开放的标志。Foucaul、Gehrig (2008)和Baker (2012)研究发现投资者更愿意投资于境外上市的公司,他们认为能够境外上市的企业更具有成长性和盈利性。我国学者孔宁宁等(2009) [29],陈国禁和王磊(2007) [30] 发现公司实现交叉上市以后,外部融资成本有效降低,企业的投资行为将更接近于最优投资结构。(四)基于金融市场发展的视角。依据不完美市场理论可知,融资约束产生的根源在于资本市场自身发展的缺陷性,金融市场的发展能够有效缓解企业的融资约束。Love (2003)、Khurana et al. (2006)等学者提出金融市场的发展能够降低交易成本,提高资源配置的高效,是缓解企业融资约束的重要途径。我国学者易文斐和丁丹(2008)、饶华春(2009)等同样指出建立投资者保护机制,完善法律制度能够有效改善企业的投融资环境。

2.2. 假设提出

2.2.1. 资本市场开放与民营企业融资约束

现有大量文献已经证明资本市场开放能够通过增加市场资金供给(肖涵,2019) [25]、改善信息环境(郭阳生,2018) [27]、加强公司治理的外部监督(师倩,2018) [28]、促进金融市场发展(陈国进和王磊,2007) [30] 等路径缓解企业面临的外部融资约束问题。

对于民营企业而言,造成其外部融资约束程度较高的原因在于外部资本供给不足、民营企业自身公司治理水平低,导致民营企业内外信息不对称程度较高、代理冲突问题较为严重。“深港通”的启动,不仅实现了深市与香港两市间资本市场的互联互通,带来更多外部资金,缓解了国内金融市场资本的竞争程度;也带来了更多境外投资者,境外投资者拥有更加专业、合理的投资决策行为,他们注重对投资标的公司治理的关注;由于香港联合交易所对上市公司的监管相对内地更加严厉、程序更加成熟规范。联交所与境外投资者相互监督作用下,将使得深市A股民营企业公司外部治理水平加强,信息披露质量提高,企业内外信息不对称程度有效降低,代理冲突问题得到有效缓解,进而缓解民营企业面临的外部融资约束程度。本文预期,“深港通”的启动将有利于民营企业降低寻求外部筹资的成本。依据上文分析,本文提出假设1:

H1:资本市场开放有助于缓解民营企业所面临的融资约束。

2.2.2. 资本市场开放、公司规模与民营企业融资约束

对于我国企业而言,影响融资约束程度重要因素之一是股权性质。民营企业比国有企业面临的融资约束困境更为严峻(靳庆鲁,2012) [31]。除了股权性质,从企业自身特征角度分析,公司规模是影响民营企业所面临外部融资约束程度的重要因素。现有文献表明,相同股权性质下的企业间融资约束差异主要还是源于融资的“规模歧视”。小规模的企业所面临的融资约束程度明显高于大企业(白俊和连立帅,2012) [32]。规模大的企业由于自有资金重组,且更容易获得融资,而中小企业因信息不对称程度高、违约风险更大、缺乏可抵押资产等原因会面临更加严重的融资约束(鲁丹和肖华荣,2008 [33];李增泉、辛显刚和于旭辉,2008 [34];袁其刚、张伟和付晓晨,2013 [35])。

根据上诉文献分析,不同规模的民营企业所面临的外部融资约束程度不同。相较于规模大的民营企业,规模小的民营企业的公司治理的水平往往更低,内部控制较差,信息渠道较少,投资者获取信息充分程度较低,信息不对称程度较高,代理冲突问题更严峻,导致小规模的民营企业面临融资约束困境更强。基于上文资本市场开放缓解民营企业融资约束的作用路径分析,本文预期,对于公司规模较小的民营企业而言,深港通机制对于融资约束的缓释作用应更强。据此,本文提出假设2:

H2:在其他条件相同的情况下,相较于公司规模较大的民营企业,资本市场开放更有助于缓解小规模民营企业的融资约束程度。

2.2.3. 资本市场开放、审计质量与民营企业融资约束

我国民营企业面临的融资约束困境主要源于企业内外信息不对称。而提高公司的治理效应将有效降低信息不对称程度,缓解代理冲突问题。完善我国民营上市公司的信息披露质量能够有效提高公司治理效率(张天阳,2008) [36]。事务所的审计活动是对企业信息披露质量的重要监督。高质量的审计有助于提高企业会计信息质量,加强企业内部控制要求,有效预防经理机会主义与公司违规行为(雷光勇和范蕾,2009) [37],进而一定程度上影响了企业投融资水平。已有研究发现,聘用较小规模审计机构的公司会计信息质量较低,公司财务报表中的非公允信息更多,内外信息不对称程度更高(Bushman和Smith,2001) [38]。

综上所述,审计活动是公司治理的外部有效监督机制,审计质量的高低将影响企业所面临的融资约束程度。本文预期“深港通”缓解民营企业融资约束的作用机制主要是加强对企业外部治理的监督,通过提高民营企业会计信息质量,降低企业内外信息不对称程度,缓解经理与股东的代理冲突问题,进而有效缓解民营企业所受的融资约束程度。这样看来,深港通的作用机制与审计活动的作用机制相似,互为补充。本文以是否聘请“四大”审计机构衡量公司是审计质量高低。因此,本文预期,对于审计质量较低的民营企业而言,深港通机制缓解融资约束的效应更大。据此,本文提出假设3:

H3:在其他条件相同的情况下,相较于审计质量高的民营企业,资本市场开放更有助于缓解审计质量低的民营企业融资约束的程度。

3. 研究设计

3.1. 样本选取和数据来源

2016年12月5日,深港通正式启动,首批深股通标的股票名单包括深证成份指数、深证中小创新指数成份股以及 A+ H股上市中符合条件的881只股票。本文主要以深市A股民营上市公司为样本来实证检验资本市场开放与民营企业融资约束的关系。本文研究选取2015~2018年深市A股民营上市公司数据为初始样本,深港通标的股信息来自于港交所信息披露板块。依据初始样本数据,为更有效进行实证分析,本文进行了如下数据处理:1) 剔除金融行业的样本;2) 剔除被ST的样本;3) 为保证模型的正确设定,剔除2016年12月31日以后上市的公司;4) 为保证本文结论的准确性和稳固性,剔除了标的资格在样本区间内有变动的样本;5) 剔除主要数据缺失的样本;6) 为排除极端值的影响,对连续变量进行1%水平的缩尾处理。经过上诉处理,本文最终得到1038家民营上市公司,共计3711个观测值。本文所使用的数据均来自于CSMAR数据库,数据处理软件为stata16。

3.2. 融资约束模型构建

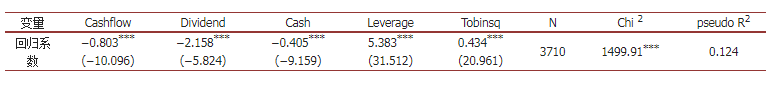

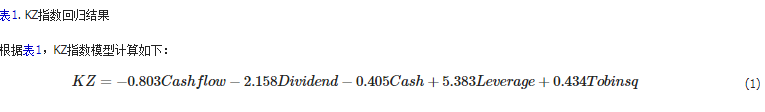

本文借鉴胡刘芬和周泽将(2018) [23] 的文献,采用通过KZ指数的刻画来衡量民营企业面临融资约束的程度(Kaplan和Zingales,1997) [39]。如表1所示,五个指标的回归系数均在1%水平上显著。其中Cashflow 、Dividend和Cash与KZ大小呈现反向变动关系,Leverage和Tobinsq呈现正相关。这说明如果企业自身持有的货币资金不足、经营净现金流量短缺、派发现金股利额度不高,同时成长性较好,负债率程度高,将面临更为严峻的融资约束困境。

3.3. 双重差分模型构建

双重差分模型广泛应用于评价政策发生前后的差异研究。双重指的是:1) 受政策影响的实验组(Treated Group)与未受政策影响的对照组(Control Group);2) 政策发生后的实验期与政策发生前的对照期。双重差分模型通过分组虚拟变量与时间虚拟变量的交互项Treat × Time的回归系数α3来度量政策的影响。

本文使用静态面板数据进行估计,经过F检测和Hausman检测,固定效应模型优于随机效应模型与混合回归模型,因此本文将选取经典DID模型进行实证分析。同时为了避免异方差与序列相关问题,本文在公司层面进行聚类Cluster调整,以得到更为稳健的标准差。

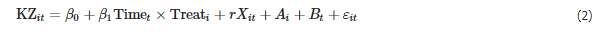

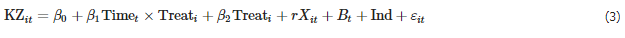

为了验证假设1,研究资本市场开放对于民营企业融资约束的作用,本文构建如下经典DID模型:

回归系数β1反映了核心解释变量“深港通”政策对民营企业融资约束的影响,是本文主要关注的实证结果;若β1显著为负,说明资本市场开放有助于缓解民营企业外部融资约束,即验证假设H1成立。经典DID模型在很大程度上解决了遗漏变量问题,设置公司固定效应Ai则可以控制不随时间改变的公司特征对公司融资约束的影响。而设置年度固定效应Bt可以控制随时间而变的政策行情、经济周期、法律体制等因素对公司融资约束的影响。

本文涉及2015~2018年共计4年的数据,以2015年为基准。同时,为了验证假设2,假设3,在模型2的基础上进行按照公司规模、审计质量分组检验。主要变量含义及计算方式如表2所示。

表2. 主要变量含义及计算方式

4. 实证结果

4.1. 描述性统计分析

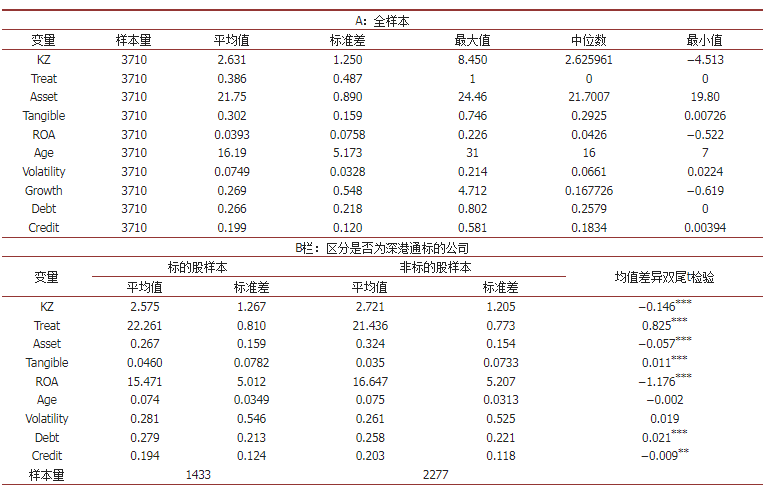

如表3所示,A栏对全体样本进行描述性统计,分别报告了各变量均值、标准差、最小值、中位数、最大值统计量。KZ指数的平均值为2.631,标准差为1.250,说明我国深市民营上市公司普遍存在融资约束问题,并且民营企业间的融资约束程度存在差异。

B栏按照是否为深港通标的股公司对样本进行划分,以观察标的股组与非标的股组在融资约束程度及特征上的差异。相比非标的股组,深港通标的股组所面临的融资约束程度较轻,这说明,深港通启动后很可能对标的股公司的融资行为起到积极的促进作用,初步支持了假设H1。控制变量的结果显示,深港通标的股公司相比非标的股公司盈利水平更高、银行债务较高、商业信用较低、有形资产占比较低,并且更年轻、资产规模较大。

由于“深港通”标的股在选取时具有一定的标准,可能会导致标的股与非标的股在融资约束程度上本身就存在显著差异,为保证本文研究结论的准确性,防止结论受样本选择性偏差问题的干扰,下文将采用PSM方法进行稳健性检验。

表3. 全样本和分样本描述性统计表

4.2. 回归结果分析

4.2.1. 资本市场开放与民营企业融资约束

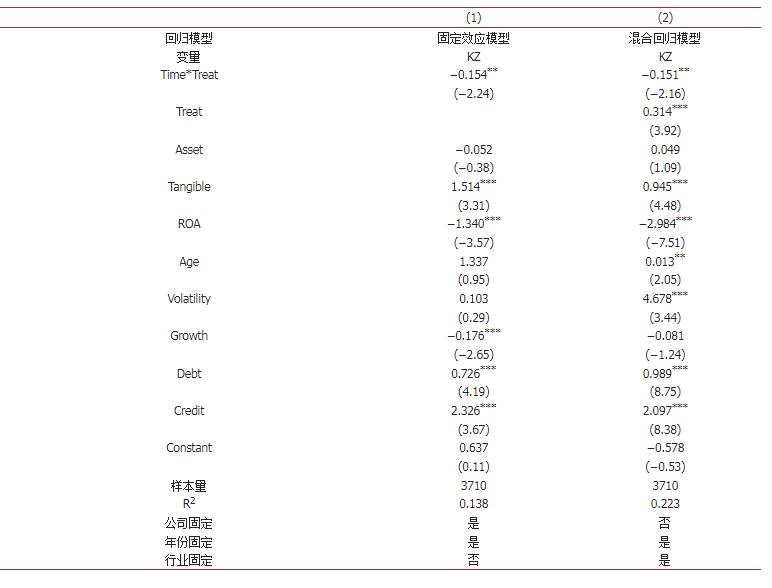

表4展示了模型(2)的回归结果,旨在考察资本市场开放对民营企业融资约束的作用,其中,第(1)列为使用固定效应模型所得到结果,是本文的主检验。作为对照,第(2)列为使用混合回归模型所得到的结果,混合回归模型为:

由于混合回归模型控制了年度固定效应,为符合DID模型的设定,时间虚拟变量Time与Bt不能同时出现,否则将产生多重共线性。同时,混合回归模型还控制了行业哑变量Ind、年度哑变量Bt。

(1)、(2)两列“深港通”变量的回归系数β1都在5%水平上显著为负,说明成为“深港通”标的后,民营上市公司的融资效率提升,缓解了融资约束程度,假设H1得到验证。

表4. 资本市场开放对民营企业融资约束的影响实证结果

注:***、**、*分别表示1%、5%和10%的显著性水平;括号内为聚类cluster调整下双尾检验的t值。

4.2.2. 资本市场开放、公司规模与民营上市公司融资约束

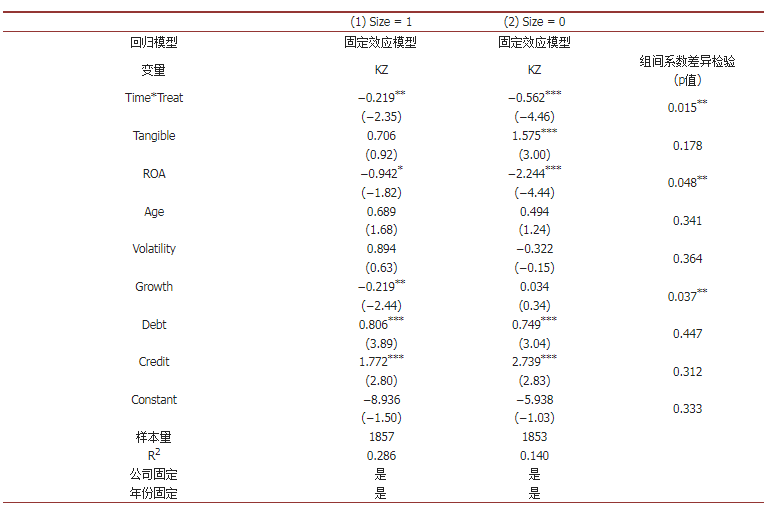

本文以公司规模(期末总资产的自然对数)的中位数为依据,将研究对象分为大企业和小规模企业两个子样本,并进行分组检验。鉴于固定效应模型为本文主检验模型,在验证公司规模与审计质量的调节作用实证结果上,不再设置混合回归模型进行对照。考虑到公司规模作为分组检验变量,在本次回归中去除Asset控制变量。从表5第(1)、(2)列可以看到,解释变量Time*Treat的回归系数β1在大、小公司组中,对融资约束的影响均显著为负。在大公司组,显著水平为5%,而在小公司组,显著水平为1%。同时,组间Time*Treat系数差异检验P值为0.015,在5%水平显著。两组显著性差异说明结果支持了本文的假设H2,证明了资本市场开放能更大程度缓解规模较小的民营上市公司的融资约束程度。

表5. 不同公司规模下,“深港通”对民营上市公司融资约束的影响实证结果

注:***、**、*分别表示1%、5%和10%的显著性水平;括号内为聚类cluster调整下双尾检验的t值。参照Cleary (1999) [40] 的做法,P值用于检验组间系数差异的显著性。

4.2.3. 资本市场开放、审计质量与民营上市公司融资约束

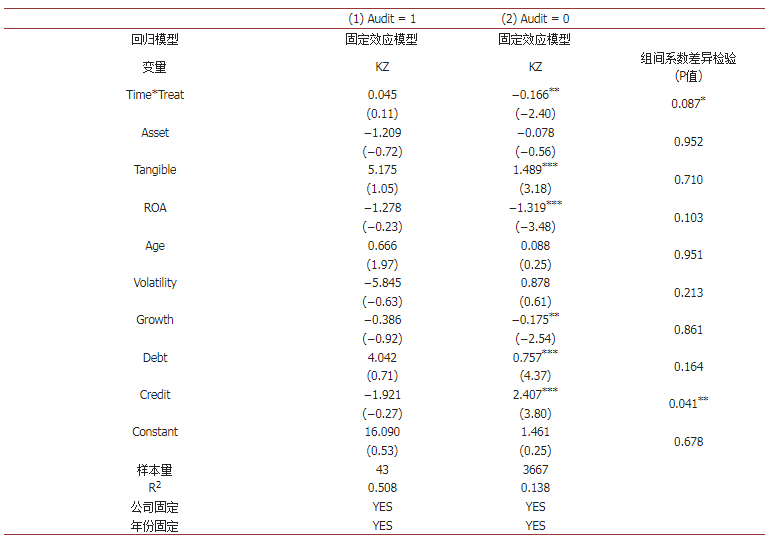

本文以审计质量——是否聘用“四大”审计机构为依据,将研究对象分为审计质量高组和审计质量低组两个子样本,并进行分组检验。从表6第(1)、(2)列可以看到,解释变量Time*Treat的回归系数在审计质量低组中,对融资约束的影响在5%水平显著为负;而在审计质量高组不显著。同时,两组间Time*Treat系数差异检验P值为0.087,在10%水平显著。两组显著性差异说明结果支持了本文的假设3,证明了资本市场开放能更大程度缓解审计质量低的民营企业的融资约束程度。

表6. 不同审计质量下,“深港通”对民营上市公司融资约束的影响

注:***、**、*分别表示1%、5%和10%的显著性水平;括号内为聚类cluster调整下双尾检验的t值。参照Cleary (1999) [40] 的做法,P值用于检验组间系数差异的显著性。

5. 稳健性检验

5.1. PSM倾向得分匹配

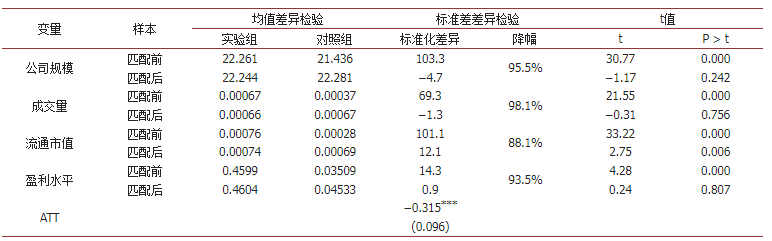

上文虽然证明了“深港通”的启动有益于缓解民营企业面临的融资约束,但因为“深港通”标的在选取时候需要满足一定的标准。这可能会导致标的股和非标的股融资约束程度本身就存在显著差异。本文借鉴邹杨(2018) [15] 的做法,采用倾向性评分匹配( PSM)方法来校正实证结果可能存在的选择性偏差问题。

PSM倾向得分匹配方法如下:1) 选定样本区间仍然为2015年至2018年,控制组样本为非标的股的深市A股民营上市公司;2) 根据深证成份指数的选样方法,并使用Psestimate检验筛选出能够显著影响公司被选为标的股的四个重要变量,分别为:盈利水平、流通市值占比、公司规模、成交量占比;3) 通过Logit回归得到每个观测值的倾向性评分;4) 采用卡尺最相邻匹配和半径匹配结合的方法(r = 0.05, 1:1)进行控制组的选取和匹配,于是可得到匹配后的控制组样本;5) 借鉴何瑛(2019) [41] 的做法,将匹配后的控制组样本与原有实验组样本进行回归,检验结果是否与上文主假设一致。

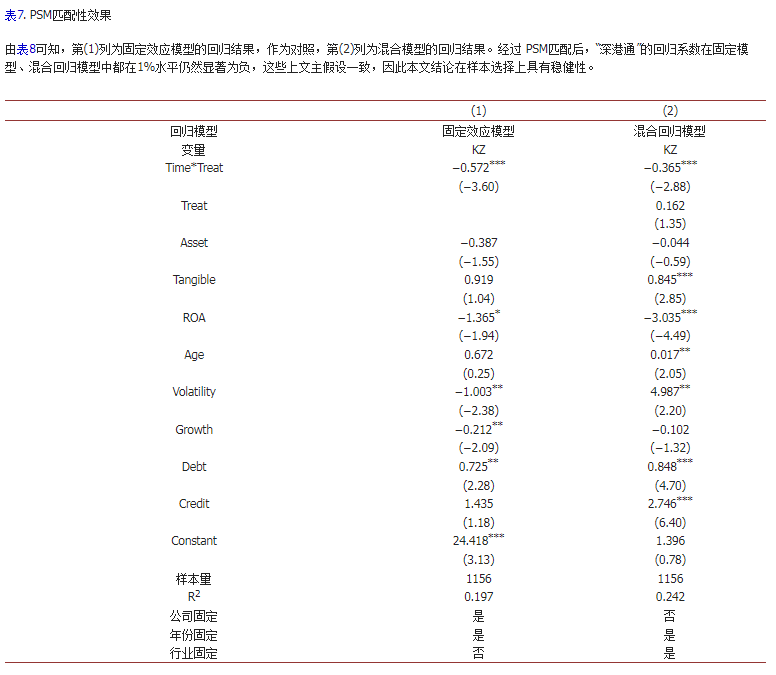

从统计学上来说,若匹配后实验组和对照组的变量标准化差异绝对值低于10%,即可说明匹配较好地满足了平衡性假设。由表7可知,两组的变量均值差异均呈现明显下降幅度,除流通市值占比的标准化差异略高于10%外,其他变量均降至10%以内。同时,ATT在1%水平显著。由此可得出处理组和控制组的样本匹配质量较好。

表8. PSM匹配样本的实证结果

注:***、**、*分别表示1%、5%和10%的显著性水平;括号内为聚类cluster调整下双尾检验的t值。

5.2. 改变融资约束度量方式

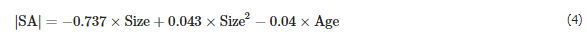

由于KZ指数是以五个财务指标刻画,而这五个指标中可能存在内生性问题,这可能会导致研究结果的不准确。因此为了弥补此缺陷,本文借鉴Hadlock和Pierce (2010) [42] 设计的SA指数,以SA指数绝对值来度量企业融资约束。若SA指数绝对值越大,说明企业融资约束程度越大。SA模型设定如下:

Size为企业总资产(单位:百万元)的自然对数,Age为公司经营年限。以SA指数绝对值作为被解释变量,“深港通”变量的回归系数仍然在1%水平上显著为负,显著水平提高,验证了资本市场开放的有助于降低民营企业面临的融资约束程度。

Size为企业总资产(单位:百万元)的自然对数,Age为公司经营年限。以SA指数绝对值作为被解释变量,“深港通”变量的回归系数仍然在1%水平上显著为负,显著水平提高,验证了资本市场开放的有助于降低民营企业面临的融资约束程度。

6. 结论与建议

本文以2016年12月5日“深港通”启动这一重大外生事件为背景,采用经典双重差分模型实证检验了资本市场开放对于民营企业融资约束具有缓解作用,并进一步检验不同公司规模、审计质量下民营企业间是否存在缓解融资约束程度的异质性。结果发现:1) 资本市场开放有助于缓解民营企业融资约束程度;2) 在其他条件相同的情况下,相对于公司规模大的民营企业,公司规模小的民营企业融资约束的缓解程度更显著;3) 在其他条件相同的情况下,相对于审计质量高的民营企业,审计质量低的民营企业融资约束的缓解程度更大。

综合上述实证结果,本文认为“深港通”政策不仅带来了外部资金的流入,缓解了国内金融市场资金的激烈竞争;更是作为民营企业外部治理的监督手段,通过加强对标的公司的监督治理,提高了企业信息披露质量,有效降低了企业内外信息不对称程度,同时缓解了委托代理问题,降低了企业外部融资成本,提高了企业的资本市场的运作效率和资源配置效率。因此,本文主要针对两个视角提出启示建议:

企业视角:当面临较高融资约束困境时,企业管理人员应该及时把握国家资本市场坚定开放的形势,加强公司治理水平,完善企业内部控制机制,努力增加自身盈利水平。

政府视角:我国的资本市场开放已转向谋求高水平开放发展阶段,应该在法制背景下,更多侧重于金融市场发展的全面性和公平性。在政策和制度上适当加以引导,为民营企业尤其是规模小、信息披露质量不高的民营企业创造更好的金融市场环境。

参考文献

[1] Fazzari, S.M., Hubbard, R.G. and Petersen, B.C. (1988) Financing Constraints and Corporate Investment. Brookings Papers on Economic Activity, 19, 141-206.

https://doi.org/ 10.2307/2534426

[2] 蔡苓. 破解我国中小企业融资难问题研究——基于商业银行“投贷联动”视角的分析[J]. 上海经济研究, 2016(3): 83-95.

[3] 陈学胜, 张建波, 董文龙. 资本市场开放降低了企业融资约束吗?——基于中国上市公司的实证研究[J]. 证券市场导报, 2012(11): 32-38.

[4] Bekaert, G. and Harvey, C.R. (2000) Foreign Speculators and Emerging Equity Markets. The Journal of Finance, 55, 565-613.

https://doi.org/ 10.1111/0022-1082.00220

[5] Iwata, S. and Wu, S. (2009) Stock Market Liberalization and International Risk Sharing. Journal of International Financial Markets, Institutions and Money, 19, 461-476.

https://doi.org/ 10.1016/j.intfin.2008.05.003

[6] Bekaert, G., Harvey, C.R. and Lundblad, C. (2011) Financial Openness and Productivity. World Development, 39, 1-19.

https://doi.org/ 10.1016/j.worlddev.2010.06.016

[7] Funke, M.N. (2002) Stock Market Developments and Private Consumer Spending in Emerging Markets. IMF Working Paper, wp02238.

https://doi.org/ 10.2139/ssrn.880945

[8] 李巍. 资本账户开放、金融发展和经济金融不稳定的国际经验分析[J]. 世界经济, 2008(3): 34-43.