1001 浏览关键词: 加权平均资本成本;债务资本成本;权益资本成本;门槛收益率

摘要: 企业最优资本结构的计算是一个尚待解决的问题。在投资的实践中,企业一般将自己的债务融资成本,作为投资项目财务基准收益率的最小值。有鉴于此,本研究就将企业债务融资成本设定为企业加权平均资本成本的最小值,并由此推导出企业最优资本结构的计算模型。基于该模型,对中国与美国企业的最优资本结构做了试算与讨论。

1. 问题的提出

在企业投资和融资的市场实践中,被问得最多、挥之不去的一个问题是:企业的借债究竟多少合适?将之转换为学术语言,就是:企业的带息负债应该控制在什么样的水平,企业最优的资本结构是多少?显然,这不仅是企业金融领域一个重要的理论问题,更是企业在经营过程中,必须面对和解决的一个实际操作问题。尽管影响企业融资决策的因素很多,但企业融资决策中迫切需要的,首先是一个逻辑清晰、简单方便的最优负债水平计算公式,以及确定的、可供参考的负债参数。

经济学界关于企业最优资本结构的研究已经超过半个世纪。杜兰德(D. Durand) 1952年提出:企业财务杠杆(Financial Leverage)的变化会影响企业的资本成本(Cost of Capital, WACC-Weighted Average Cost of Capital),并进而影响到企业的价值(Enterprise Value) [1]。此后,许多经济学家前赴后继,围绕着企业最优资本结构问题开展研究。莫迪格里安尼(F. Modigliani)和米勒(M. Miller)在1958年和1963年,先后发表2篇论文,提出了著名的MM理论 [2] [3]。1984年,迈尔斯(S. Myers)又提出了啄食顺序理论(Pecking Order Theory)。

至今,围绕着最优资本结构,研究获得的基本结论是:不存在某种确定的债务–权益比率,可以用于指导现实世界的企业,形成最优的资本结构(no magic ratio of debt to equity to use as guidance to achieve real-world optimal capital structure),影响企业债务与权益健康配比的因素很多,包括企业所处行业、业务性质、发展阶段等,而且,利率、监管环境等外部因素会因时而变,进一步对企业的债务–权益比率施加影响 [4]。

理论研究的结论似乎很明确:不存在一个最优资本结构比率;现实世界里,企业又迫切希望有一个比较确定的算法,能获得一个可供参考的数值。有鉴于此,基于多年企业工作、咨询、兼职外部董事的经验,经过相当长一段时间的思考,本文作者尝试提出一种关于企业最优资本结构的计算方法,供学界与企业决策者批判、讨论。

2. 模型

2.1. 基本设定

企业投入的资本包括债务资本与权益资本,企业整体的资本成本(Cost of Capital)是指将债务资本与权益资本加权,而形成的加权平均资本成本(WACC-Weighted Average Cost of Capital)。最优资本结构则是指债务资本与权益资本的最优配比,这种配比使得企业的资本成本最小化,企业价值最大化(An optimal capital structure is the best mix of debt and equity financing that maximizes a company’s market value while minimizing its cost of capital) [4]。换言之,从企业价值的角度来衡量,企业加权平均资本成本最小时的债务与权益配比,就是企业的最优资本结构。

在企业的资本预算中,投资端有一个投资项目要求的门槛收益率(Hurdle Rate),门槛收益率作为判断投资项目是否可行的基准,其最低值就是企业的加权平均资本成本 [5]。一般情况下,企业对于自己的整体资本成本(加权平均资本成本)并不清楚,在投资项目的决策中,通常会采用企业最近几年的平均债务融资成本数值来替代,企业的债务融资成本也就是企业支付给金融机构和债券投资者的带息债务成本,即税前债务资本成本。企业在项目投资决策中,采用债务融资成本作为项目可行性判断的财务基准收益率最小值,其逻辑很简单:项目的投资回报,至少要达到公司的债务融资成本。这个逻辑是清晰而有效的。

因此,在投资端项目可行性判断使用的这个财务基准收益率最小值,就可以设定为企业加权平均资本成本的最小值。从此出发,就可以推导出企业的最优资本结构。

2.2. 模型推导

根据上述设定,公司加权平均资本成本的最小值等于公司税前的债务融资成本。

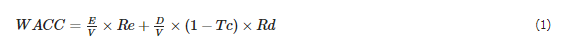

鉴于,资本成本公式:

式(2)就是企业的最优资本结构计算模型(Optimal Capital Structure Model, OCSM)。

从模型可以清楚地看到,较高的企业所得税税率、较高的债务融资成本,会对企业的负债能力形成制约;而较高的权益资本成本,对企业资本结构的影响则是正面的。

3. 试算

从前面推导出的最优资本结构模型可以看出,企业的最优资本结构,只和企业所得税税率、税前债务资本成本(债务融资成本)及权益资本成本有关。对于具体的企业,前两个数据容易获得,故只需要给定企业采用的权益资本成本数值,就能计算得到企业最优的债务–权益水平,即最优资本结构。

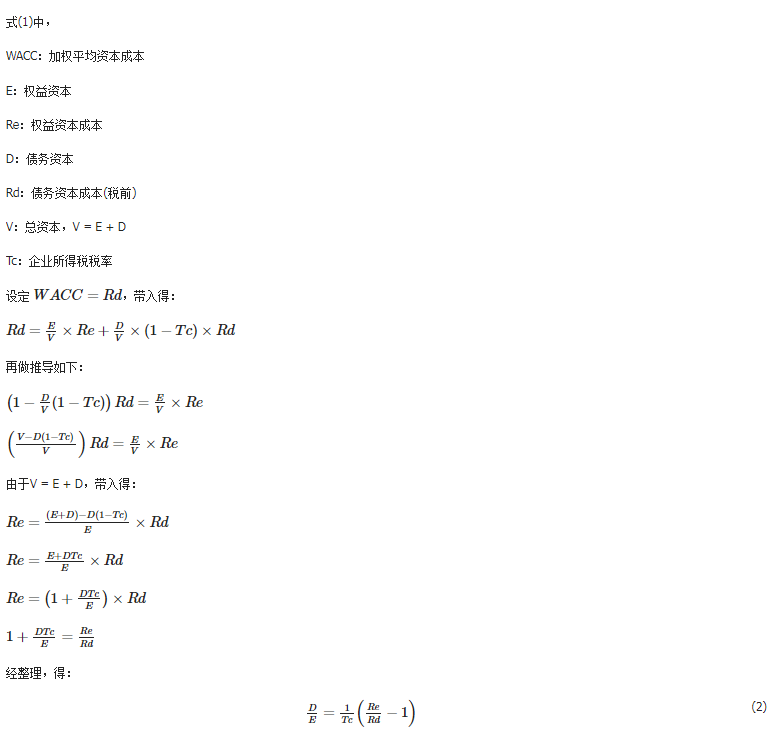

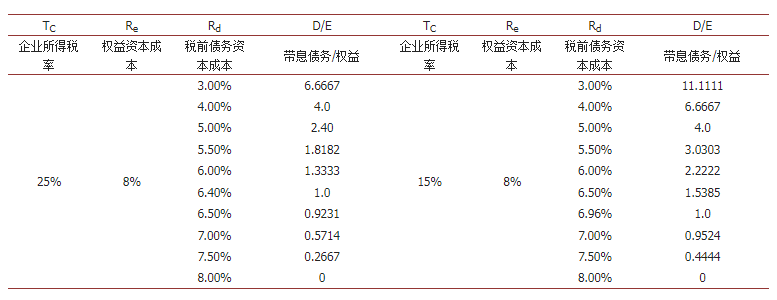

股票市场上蓝筹股的长期投资收益率,是实业投资者长期股权投资回报的重要参照基准。企业的权益资本成本,可以参照蓝筹股的长期投资收益率来设定。标普500指数是美国市场代表性的蓝筹股指数;而中国的沪深300指数,具有与标普500指数类似的属性,是中国的蓝筹股指数。中美企业的权益资本成本,可以参照沪深300指数、标普500指数的长期投资收益率来设定 [6]。

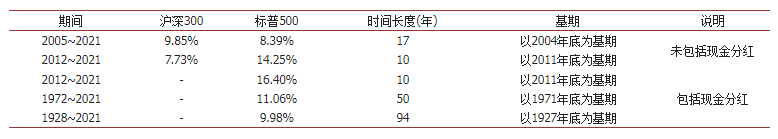

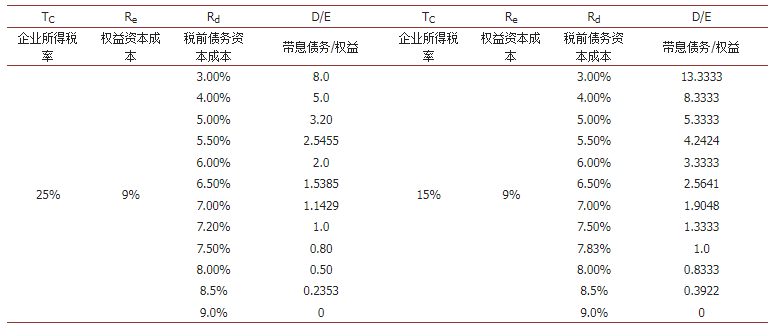

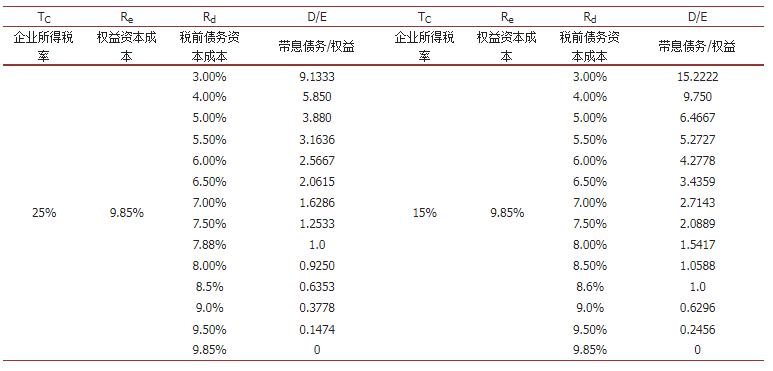

到目前为止,中国沪深股市已经完整运行超过32年,以2004年底为基期,2005~2021年年底,沪深300指数的年均回报为9.85% (未包括指数成分股的现金分红,见表1)。有鉴于此,我们分别取权益资本成本为8%、9%、9.85%,对中国一般企业(所得税税率为25%)与高新技术企业(所得税税率为15%)的最优资本结构予以试算,结果如表2~4。

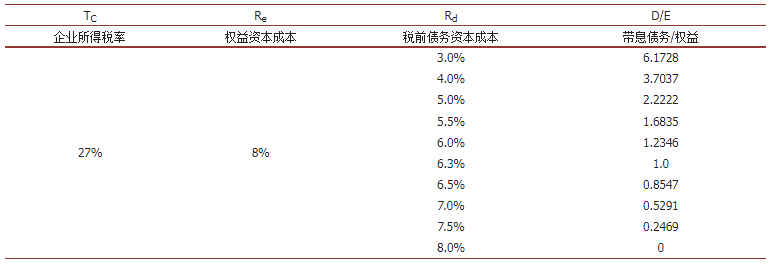

目前,美国一般企业的所得税税率为27%。鉴于标普500指数1928~2021年年均回报为9.98% (包括现金分红,见表1),我们分别取权益资本成本为8%、9%、9.98%,也对美国企业的最优资本结构予以试算,结果如表5。

作为示例,本文只各设定了三个权益资本成本的数值,对中国、美国两国企业的最优资本结构进行一般性计算。在实际中,企业可以利用资本资产定价模型(Capital Asset Pricing Model, CAPM),根据自身的实际情况,来估算、设置公司的权益资本成本值,从而计算出公司的最优资本结构。

4. 讨论

我们从企业投融资实践中,通常将债务融资成本设置为项目可行性判断的财务基准最小值出发,将债务融资成本设定为企业加权平均资本成本的最小值,并由此推导出企业最优资本结构的计算模型(公式)。接着,我们又对中国与美国企业的最优资本结构做了试算。进一步地,还有必要明确,最优资本结构在企业运营中的确切含义。

最小的加权平均资本成本,对应着最大的企业价值。由于权益资本成本高于债务资本成本,因此,在一定的债务融资成本条件下,最优资本结构对应的企业负债水平(债务–权益比率),是指企业债务融资的上限水平。如果企业负债水平继续上升,会对企业价值造成负面影响。换句话说,最优资本结构对应的企业负债水平,是指企业债务融资的理论上限。

表1. 沪深300和标普500年均回报

说明:标普500指数包括现金分红的回报,系根据达莫达兰(A. Damodaran)的原始数据(2022 Discount Rate Estimation-Historical Returns on Stocks, Bonds and Bills—US)计算。标普500指数1926年开始发布时,只包含90只成份股,1957年扩展到500只。

表2. 中国企业的最优资本结构(权益资本成本 = 8%)

说明:一般企业所得税税率为25%,高新技术企业所得税税率为15%。

表3. 中国企业的最优资本结构(权益资本成本 = 9%)

说明:一般企业所得税税率为25%,高新技术企业所得税税率为15%。

表4. 中国企业的最优资本结构(权益资本成本 = 9.85%)

说明:一般企业所得税税率为25%,高新技术企业所得税税率为15%。

表5. 美国企业的最优资本结构(权益资本成本 = 8%/9%/9.98%)

从前面我们对中国、美国企业最优资本结构的试算结果,也可以清晰地看到企业所得税税率、债务融资成本高低,对企业债务融资能力(上限水平)的影响。比如,给定权益资本成本为8%,债务融资成本在5.5%的情况下,美国一般企业(企业所得税税率为27%)最优资本结构对应的带息债务–权益比率为1.68,带息债务–资本比率为62.7%;而中国一般企业(企业所得税税率为25%)最优资本结构对应的带息债务–权益比率为1.82,带息债务–资本比率为64.5%,高出美国一般企业接近2个百分点;对于享受15%企业所得税税率的中国高新技术企业来说,最优资本结构对应的带息债务–权益比率为3.03,带息债务–资本比率提高到75.2%,高出美国一般企业12.5个百分点。由此可见,降低企业所得税税率,不仅直接有利于增加企业的净利润,还能提升企业的负债能力,促进企业发展。

再来看债务融资成本高低对企业债务融资能力的影响。给定权益资本成本为8%,当债务融资成本从5.5%提高到6.5%,美国一般企业最优资本结构对应的带息债务–权益比率为0.85,带息债务–资本比率为46.1%;而中国一般企业最优资本结构对应的带息债务–权益比率为0.92,带息债务–资本比率为48%;中国高新技术企业最优资本结构对应的带息债务–权益比率为1.54,带息债务–资本比率降到60.6%。由于企业享受的所得税税率基本是固定的,既然债务融资成本对企业债务融资能力有如此大的影响,企业千方百计降低借贷成本,就成为融资决策的当然之选。

在现实世界中,企业除了拥有带息债务(debt liabilties),还会有经营性负债(operational liabilties),经营性负债无疑也会对企业的负债水平(债务–权益比率)产生影响。经营性负债究竟是如何影响企业债务融资能力的,也值得深入探究。

本文尝试性地提出了一种关于企业最优资本结构的计算方法,为深入研究企业资本结构提供了一个新的工具。但最优资本结构算法的获得,只是有了一个新的起点,许多问题还有待做更进一步深入的研究:

· 影响企业实现最优资本结构的因素有哪些?其影响机制如何?

· 企业生命周期与实现企业最优资本结构之间的关系如何?

· 企业现实资本结构与企业最优资本结构之间的差距如何解释?

· 最优资本结构有无行业差异?

· 企业资本结构的演化路径,等等。

期待有更多的研究者来探讨这些问题。

参考文献

[1]Durand, D. (1952) Costs of Debt and Equity Funds for Business: Trends and Problems of Measurement. National Bu-reau of Economic Research.

[2]Modigliani, F. and Miller, M. (1958) The Cost of Capital, Corporation Finance and the Theory of Investment. The American Economic Review.

[3]Modigliani, F. and Miller, M. (1963) Corporate Income Taxes and the Cost of Capital: A Correction. The American Economic Review.

[4]Hayes, A. (2022) Optimal Capital Structure Definition: Meaning, Factors, and Limitations.

[5]Hayes. A. (2021) Hurdle Rate: What It Is and How Businesses and Investors Use It.

[6]楚义芳, 许源, 夏思博. 中国蓝筹股的长期股权投资回报[J]. 金融, 2019, 9(6): 611-624.